Open Banking : définition et qui sont les acteurs?

Paris, le 01 juin 2021,

Qu’est ce que l’Open Banking ?

L’Open Banking que l’on pourrait traduire par “système bancaire ouvert” désigne l’ouverture des systèmes d’information des banques et le partage des données de leurs clients (identité, données de transaction à des tiers) à des tiers. Cette circulation des données financière, avec l’accord préalable du consommateur a été possible grâce à l’utilisation des APIs (Application Programming Interface).

Cette avancée technologique permet une interaction des banques avec un large écosystème d’acteurs financiers et non financiers. Des développeurs peuvent désormais intégrer les données et les services de tierce-parties au sein de leurs applications.

L’Open Banking consiste à encourager la concurrence et l’innovation dans le secteur des services financiers afin de créer de meilleurs produits et expériences pour les entreprises et les clients.

Un peu d’histoire

Depuis le lancement de la DSP2 en Europe, de nombreuses initiatives d’Open Banking ont été lancées, mais tous les pays n’ont pas adopté la même approche. Certaines initiatives sont « driver » par la réglementation comme en Europe, au Brésil ou en Australie, alors que la Chine et les Etats Unis ont choisi une adoption de marché. Il existe aussi une orientation hybride ou collaborative qui facilite l’open banking à partir d’un cadre qui pose les bases de l’open banking.

La figure ci-dessous compare les 3 approches d’open banking adoptées par des pays dans le monde.

Open banking implémenté et réglementé par le régulateur (mise à jour Juin 2021) :

- Europe sous la Directive des services de paiements DSP2 en 2015 avec une implémentation en 2018

- UK sous CMA (Competition Markets Authority) qui a mandaté 9 banques pour ouvrir leurs APIs en 2016

- Inde avec l’introduction d’un cadre juridique pour les agrégations de compte en 2016 par RBI (Reserve Bank of India)

- Japon sous le Japanese Banking Act en 2017

- Australie sous le CDR (Consumer Data Right) en 2017 avec implémentation en 2019

- Bahrain introduit un essai de directive sous Open Banking in Bahrain en 2018

- Hong Kong sous l’impulsion de la HKMA (Hong Kong Monetary Authority) en 2018

- Corée du Sud lance Open Banking Services en 2019

- Mexique sous la Fintech Law en 2020

- Brésil sous la Directive Open Financial System en 2021

- Nigéria sous l’impulsion de la Centrale Bank of Nigeria en 2021

- Arabie Saoudite avec la SAMA pour définir un cadre Open Banking Policy

l’Open banking orchestré par les initiatives industrielles – de marché :

- Singapour publie en 2016 Fintech API Playbook et OCBC lance le 1er portail Open API

- Nigéria en 2017 pousse l’Open Banking avec Open Technology Foundation in Nigeria

- UAE avec Emirate NBD lance Open Banking Sandbox en 2018 et ADGB publie un guide de bonne pratique réglementaire sur l’utilisation des APIS en 2019

- USA lance des initiatives d’échange de données financière – Financial Data Exchange en 2018 et Citi developpe une marketplace pour les Fintech en 2020

- Le Canada lance son initiative Open Banking en 2019

- Le Vietnam sous l’imulsion OCB lance une plateforme Open Banking

- Nouvelle Zélande crée un partenariat avec ANZ et Bud pour lancer des services d’Open Banking

Les clients des banques sont les premiers bénéficiaires de l’Open Banking :

Que ce soit pour les particuliers (retail banking), pour les TPE, PME (business banking) ETI et Grands Groupes (Corporate Banking), l’ouverture des données permets la création de nouveaux services qui facilitent l’expérience de l’utilisateurs avec par exemple des gains de temps sur des taches administratives chronophages et répétitives, des services plus rapide et plus fluide (obtention de crédit en quelques heures grâce au suivi de l’historique des transactions de l’emprunteur, dépôt de capital dans des néobanques* pour faciliter la création de TPE, externalisation et simplification de la comptabilité avec de la catégorisation de facture, rapprochement de facture, simplification des notes de frais et remboursements plus rapide, mise en place d’assurance à la demande, facilitation de paiement omnicanal avec des paiement peer to peer…).

néobanque: est un établissement de paiement mais pas de crédit. L’ACPR déconseille d’utiliser ce terme pour ne pas induire en erreur l’utilisateur final.

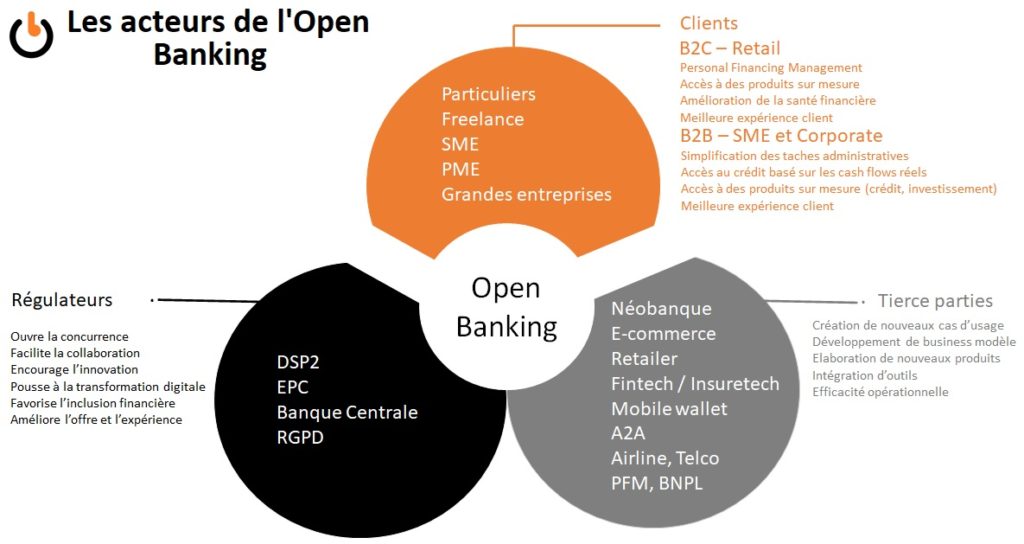

Les nouveaux acteurs :

Ces acteurs construisent les nouveaux produits et services. Ce sont les néobanques, AISP pour Account Information Services Providers, PISP pour Payment Initiation Service Provider , les retailers, commerce en ligne.

Ainsi ces nouveaux entrants inventent de nouvelles fonctionnalités et services comme par exemple BNPL (Buy Now Pay Later), des agents intelligents qui permettent de prendre des decisions en temps réel comme PFM (Personal Finacing Management), avec des enjeux socialement responsable (comme le calcul de l’empreinte carbone basé sur des déplacements, avec des alternatives de paiements à la carte bancaire pour payer sur des sites e-commerce (comme des modèles à 3 coins – ayant des taux de réussite supérieurs à la carte bancaire)…et tous les autres cas d’usage qui restent à imaginer.

En conclusion :

Nous sommes à une époque charnière, en pleine mutation et en pleine construction. Certains pays, certains acteurs ont déjà pris conscience des enjeux stratégiques et se sont positionnés pour être les pionniers de cette transformation digitale. Les acteurs bancaires ont des moyens financiers importants et peuvent compter sur leur statut de » tiers de confiance ». Mais attention au GAFAM et autres BATX qui sont en embuscade pour disrupter le modèle classique en place.

contactez-nous

Vous avez des questions, vous souhaitez nous confiez une mission ?

Nos bureaux

4 rue Jacques Coeur, 75004 Paris

par Telephone

+33 (0)6 38 30 49 86